かんとこうブログ

2021.10.04

日銀短観、5期連続改善なれど次期は下降の見通し

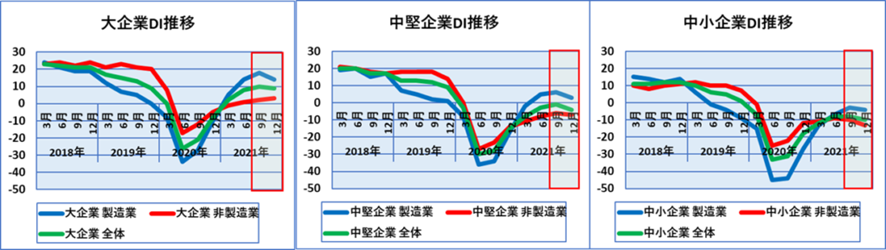

10月1日に日銀短観9月調査分が発表になりました。新聞等の見出しはいろいろでしたが、全体を眺めると上のような見出しがふさわしいのではないかと思います。最初に規模別、製造業/非製造業別のDIの最近の推移を示します。2021年9月は実績、12月は予測です。

これまでは改善傾向が持続しており、2020年6月で底を打ち、同年9月以降ほとんどの区分でここまで5期連続で改善傾向を示しています。唯一中小企業の非製造業のみがわずかに1ポイントマイナスでした。しかしながら、12月の予測については、大企業の非製造業を除きすべての区分でマイナスでした。調査時期である9月の中旬は、すでに感染者激減傾向が明確になっていた時期であるにも関わらず、多くの経営者が先行き不安を感じているということになります。

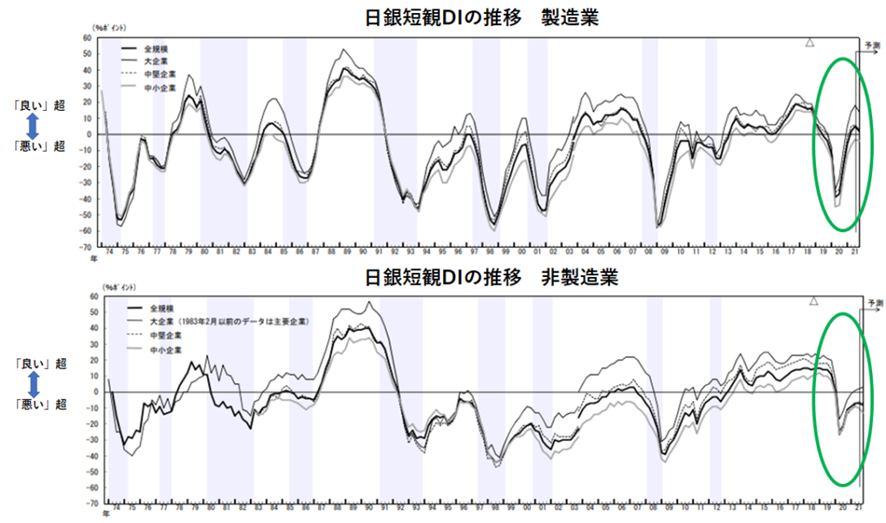

日銀短観のDIは長期間の推移を載せています。なんとオイルショック前の1974年からの数値がありますので、下にご紹介します。

製造業と非製造業ではDIの傾向が少し違いますが、今回のコロナ禍(緑丸で囲んだ部分)は、こうして眺めてみるとDI値としては、必ずしも史上最大級の落ち込みとまでは言えないように見えます。

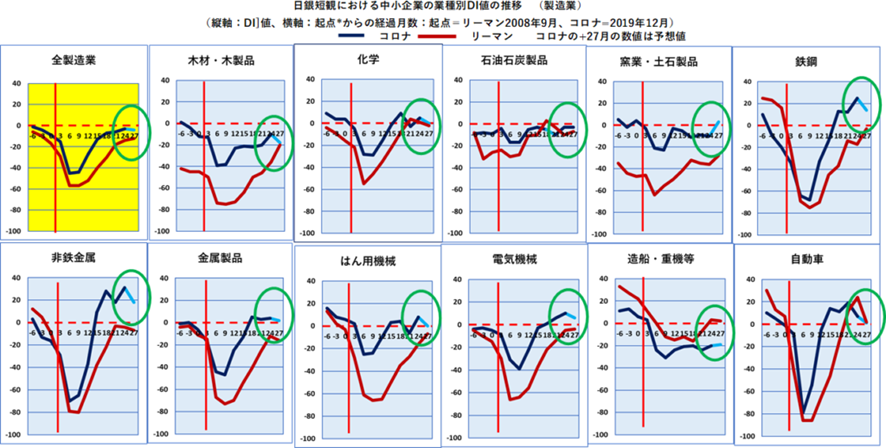

本ブログではこれまで、コロナ禍とリーマンショック時を比較して、中小企業の業種別DI値推移をグラフ化してきました。上の図の全体像からは、コロナ禍よりもリーマンショックの方がDIは低いのではないかと思われるのですが、業種別には必ずしもそうでもないことがわかります。まずは製造業の業種別DI推移です。

全体に赤のリーマンショック時のDIよりも青のコロナ禍のDIの方が上にあります。唯一の例外は造船・重機です。9月のDIがプラスの業種は化学、鉄鋼、非鉄金属、金属製品、汎用機械、電気機械、自動車とたくさんあるのですが、この中で12月も改善が続くとしている業種は一つもありません。何がそこまで先行きに不安を感じさせているのでしょうか?

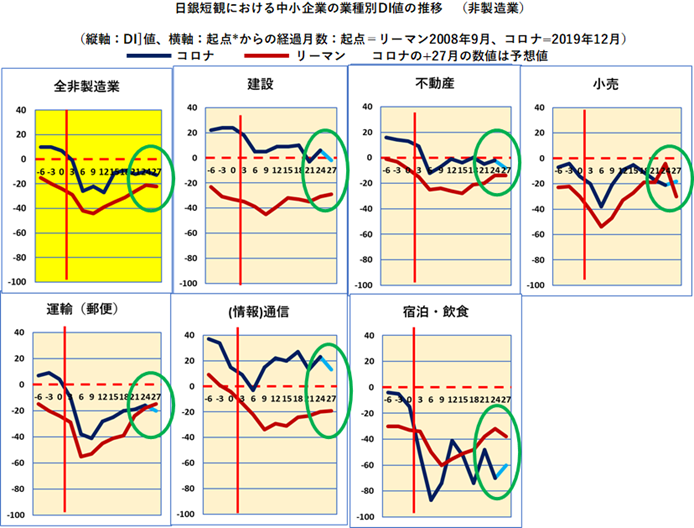

一方非製造業はさらに苦しい業種があります。

非製造業でも、これまでは宿泊飲食を除き、リーマンショック時のDIの方が下にあったのですが、ここへきて小売業、運輸、不動産とリーマンショック時にならぶ様相です。これまで散々報道されてきた宿泊飲食や運輸に加えて小売りもリーマンショック時と肩をならべるようになりました。

今回の短観で気になるのは、これまで5期連続で全体として改善傾向であったのが、次期は下降方向との答えが多かったことです。原油価格の上昇や、世界経済回復による原材料価格の高騰、世界的な半導体不足による自動車生産台数などが大きな不安要因となっているようです。せっかくコロナの感染が激減しているのですからなんとか日本経済が回復へむけて順調に進んでほしいと願います。